Aide en ligne

Gestion du risque crédit »

Qu'est-ce que la notation crédit ?

La notation crédit est un outil de scoring de vos clients, paramétrable et accessible sur la fiche client, onglet Dossier crédit & risque.

Il calcule une note sur 10, 10 étant la meilleure note, ainsi qu'une catégorie de risque A, B, C ou D :

Pour l'utiliser il suffit de se rendre sur la fiche client, onglet Dossier crédit & risque, puis de cliquer sur Nouveau calcul

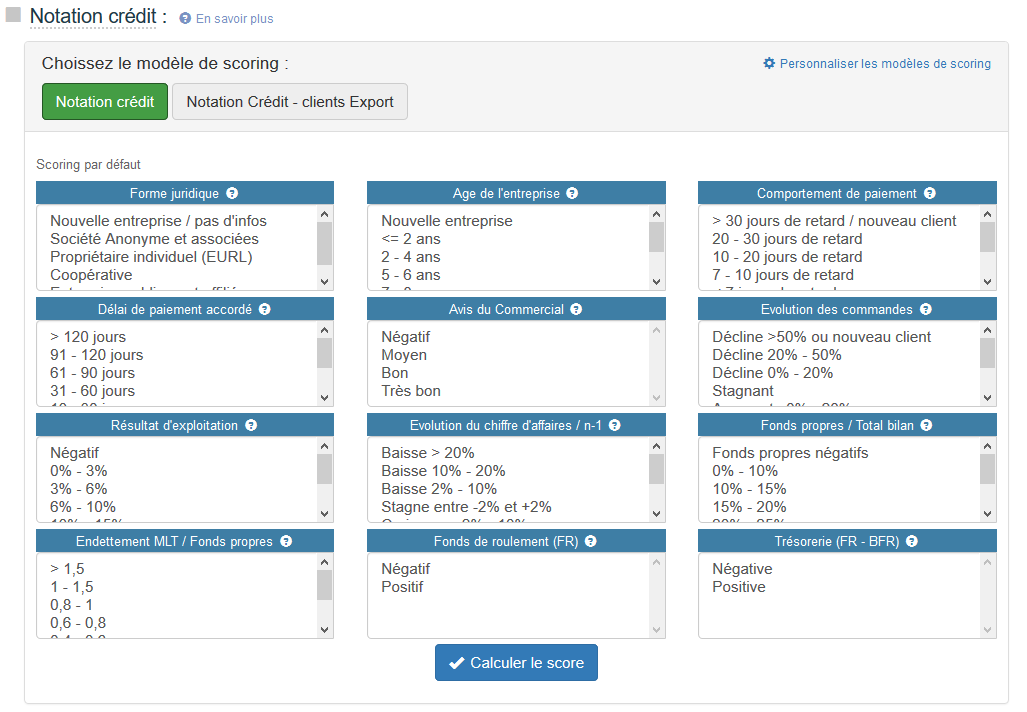

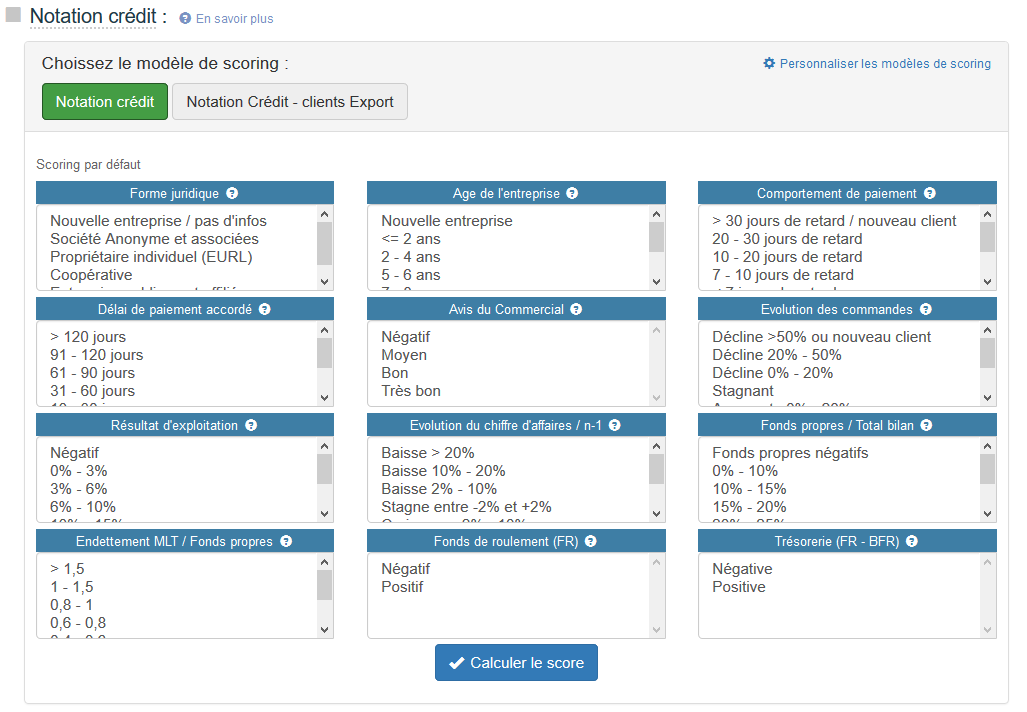

Vous pouvez choisir le modèle de scoring, qui est personnalisable depuis l'onglet Admin, Gérer la notation de crédit .

.

→ En savoir plus : Comment gérer la limite de crédit ?

Il calcule une note sur 10, 10 étant la meilleure note, ainsi qu'une catégorie de risque A, B, C ou D :

- Catégorie A - Entreprise solide : société bénéficiant d'une structure financière équilibrée et d'une trésorerie souple, elle respecte ses engagements et présente un potentiel de développement intéressant.

→ Etablissez une limite de crédit cohérente avec la taille de cette structure et développez vos affaires en toute sérénité en surveillant le respect des engagements.

- Catégorie B - Entreprise stable : société bénéficiant d'une structure financière équilibrée sans pour autant bénéficier de réserves conséquentes. Le respect des engagements est généralement bon.

→ Développez vos affaires dans le cadre d'une limite de crédit clairement définie tout en restant attentifs à une baisse d'activité ou un événement particulier qui pourrait fragiliser rapidement votre client.

- Catégorie C - Entreprise fragile : société présentant une structure financière déséquilibrée qui connait des difficultés et/ou qui est mal gérée. Le paiement des fournisseurs se fait souvent avec du retard car la trésorerie est tendue.

→ Respectez strictement la limite de crédit fixée et sécurisez vos factures avec des garanties et autres moyens appropriés. Cette société risque de se placer en procédure collective (plan de sauvegarde...etc) ce qui risque d'occasionner des impayés auprès de ses fournisseurs.

- Catégorie D - Entreprise proche de la défaillance : société dont la situation financière très dégradée ne permet pas de faire face à ses engagements. Le risque d'impayé est très élevé.

→ Exigez des garanties de paiement certaines pour accorder un délai de paiement ou demandez un paiement à la commande.

Pour l'utiliser il suffit de se rendre sur la fiche client, onglet Dossier crédit & risque, puis de cliquer sur Nouveau calcul

Vous pouvez choisir le modèle de scoring, qui est personnalisable depuis l'onglet Admin, Gérer la notation de crédit

Un modèle pré-défini est proposé, il se base sur 12 critères financiers, légaux et comportementaux complémentaires.

Il est possible de créer un nombre illimité de modèles, de définir pour chacun le nombre de critères et leur pondération, les réponses possibles ainsi que les pénalités éventuelles.

Une fois les critères renseignés et le score calculé, il est possible de sauvegarder le résultat obtenu.Il est possible de créer un nombre illimité de modèles, de définir pour chacun le nombre de critères et leur pondération, les réponses possibles ainsi que les pénalités éventuelles.

Le calcul se fait sur un total de 100 points. Lorsque vous saisissez une mauvaise note à l'un des critères, non seulement le critère ne rapporte pas de points mais il peut pénaliser le score final.

Le résultat de la notation crédit est un des critères permettant de calculer la limite de crédit du client.→ En savoir plus : Comment gérer la limite de crédit ?

← Retour : Aide en ligne » Questions diverses