Aide en ligne

Gestion du risque crédit »

Comment utiliser l'agenda risque ?

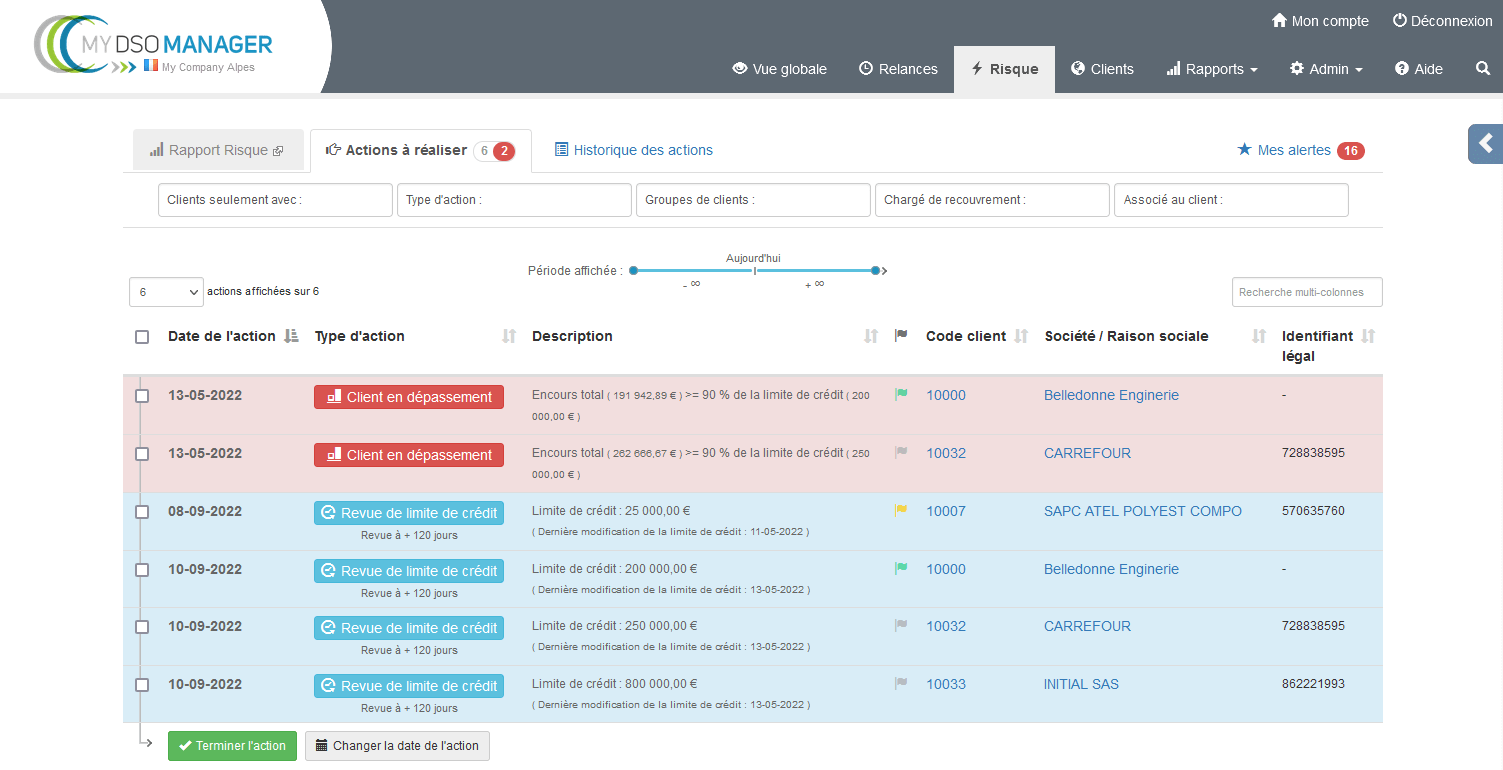

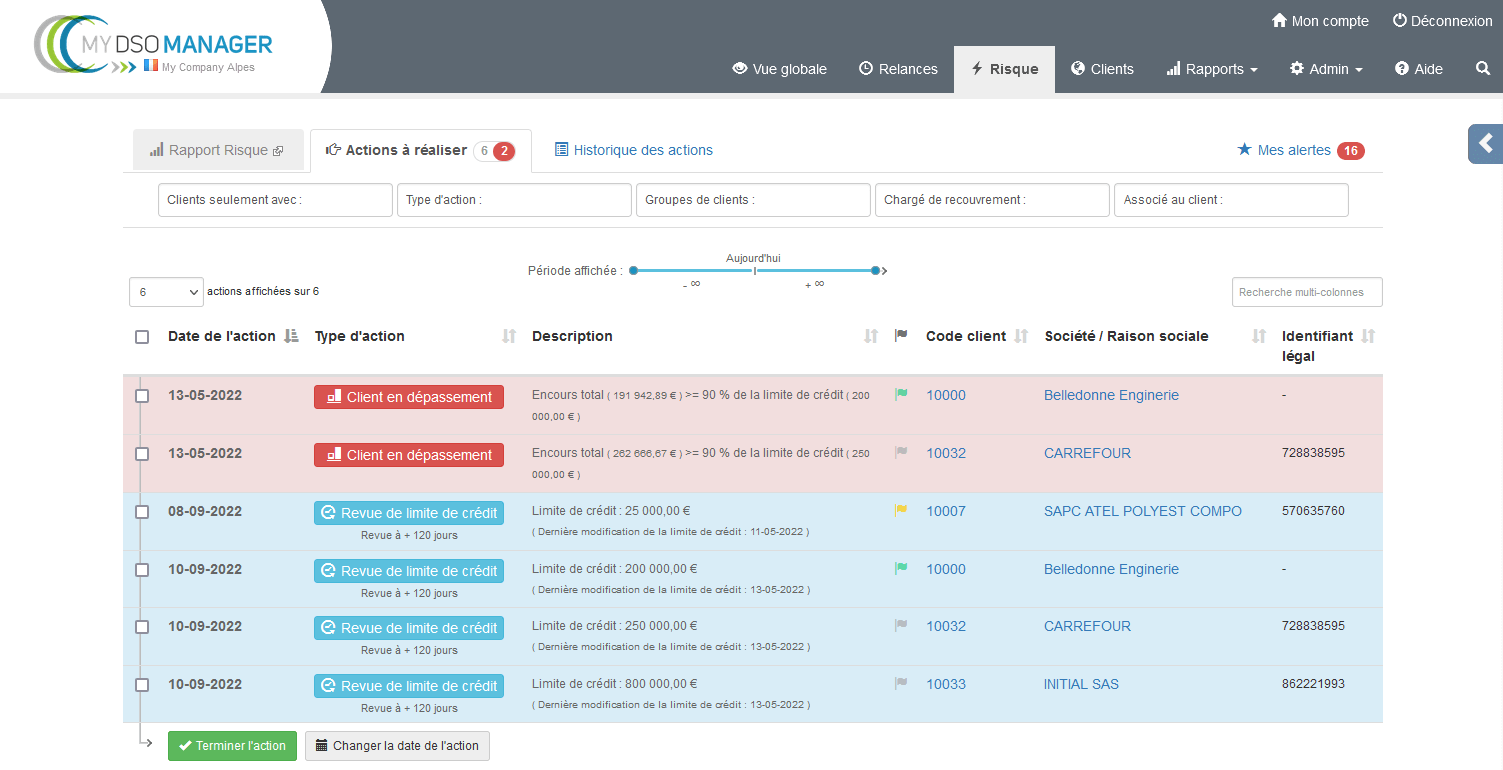

L'agenda risque permet de piloter de manière optimale le risque client en générant des actions de suivi de différents axes :

L'objectif est donc d'obtenir un agenda quotidien avec des actions prédéfinies permettant d'anticiper et de maîtriser le risque client.

Pour générer automatiquement des actions il suffit de renseigner les deux paramètres ci-dessous dans l'Admin / Gérer le risque .

.

La limite de crédit correspond au montant de l'encours de créances ouvertes que vous accordez à un client donné. Elle dépend de plusieurs éléments tels que les capacités financières de l'acheteur, le délai de paiement et le volume d'affaires à venir, le montant d'agrément d'assurance crédit, etc.

correspond au montant de l'encours de créances ouvertes que vous accordez à un client donné. Elle dépend de plusieurs éléments tels que les capacités financières de l'acheteur, le délai de paiement et le volume d'affaires à venir, le montant d'agrément d'assurance crédit, etc.

Dans l'Admin définissez une durée standard de validité des limites de crédit : 180 jours par exemple. Dans ce cas My DSO Manager générera tous les six mois une action de revue de limite de crédit permettant de s'assurer qu'elle est toujours pertinente et adaptée au contexte commercial et à la solidité financière de l'acheteur.

définissez une durée standard de validité des limites de crédit : 180 jours par exemple. Dans ce cas My DSO Manager générera tous les six mois une action de revue de limite de crédit permettant de s'assurer qu'elle est toujours pertinente et adaptée au contexte commercial et à la solidité financière de l'acheteur.

Définissez le seuil d'alerte du niveau d'encours rapporté à la limite de crédit. L'objectif est d'anticiper un éventuel blocage de commande dans votre ERP car l'encours atteint la limite fixée. Par exemple, 90%.

My DSO Manager génèrera une action pour tout client dont l'encours dépasse 90% de la limite de crédit, vous permettant ainsi soit d'augmenter cette dernière, soit d'agir auprès du client pour obtenir un règlement anticipé et / ou réduire le délai de paiement accordé.

Il est possible qu'un grand nombre d'actions soit généré lors du lancement. Il est donc important de différencier les actions peu importantes, par exemple les revues de limites de crédit couvertes par des garanties (assurance crédit, autres garanties), qui peuvent être validées en masse (voir image ci-dessous), des actions plus sensibles nécessitant d'initier un workflow de validation des limites de crédit car celles-ci ne sont pas ou partiellement couvertes.

Nous pouvons identifier trois niveaux d'actions concernant les limites de crédit :

Pour cela, utilisez les filtres présents dans l'agenda et confirmez les actions de niveau 1 et 2 en masse.

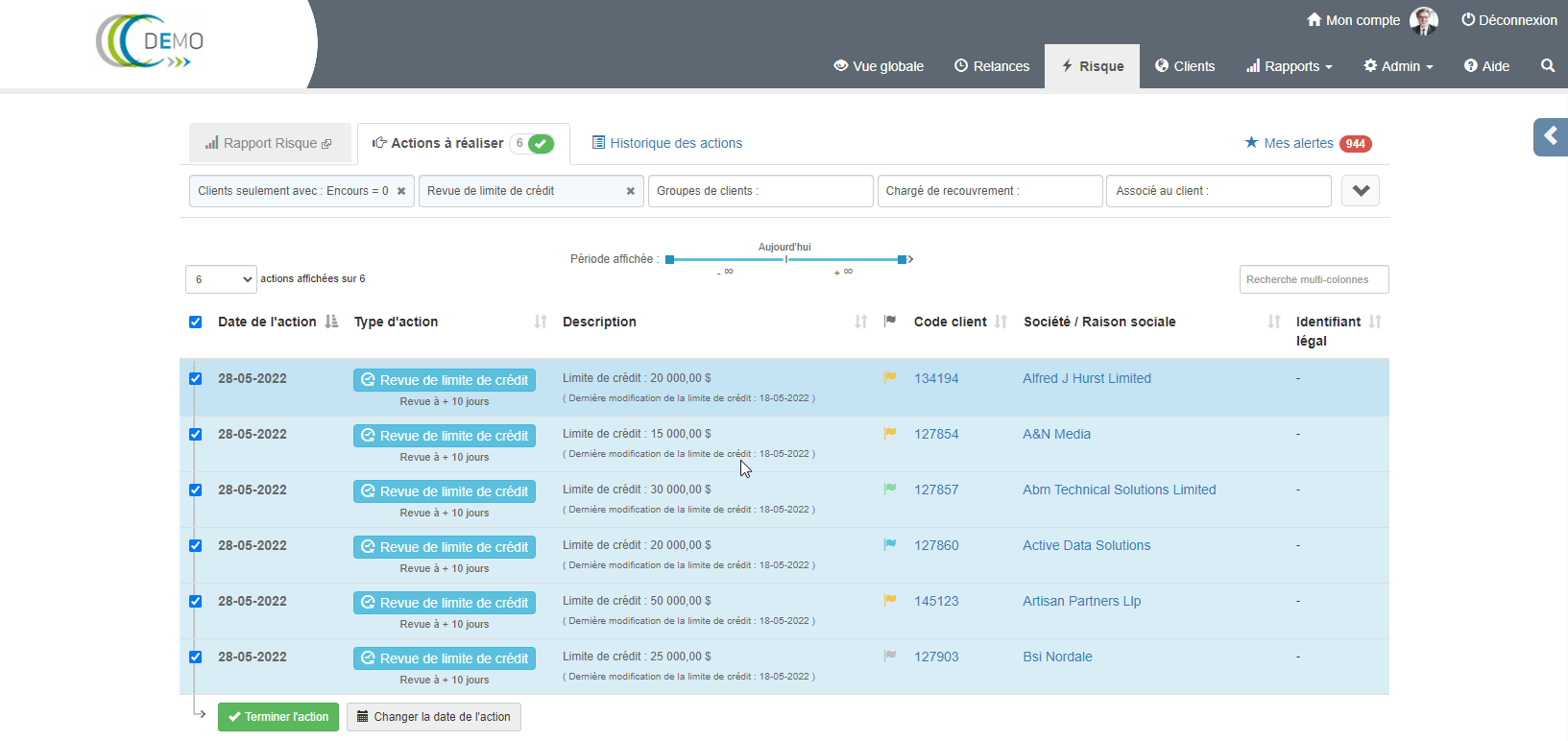

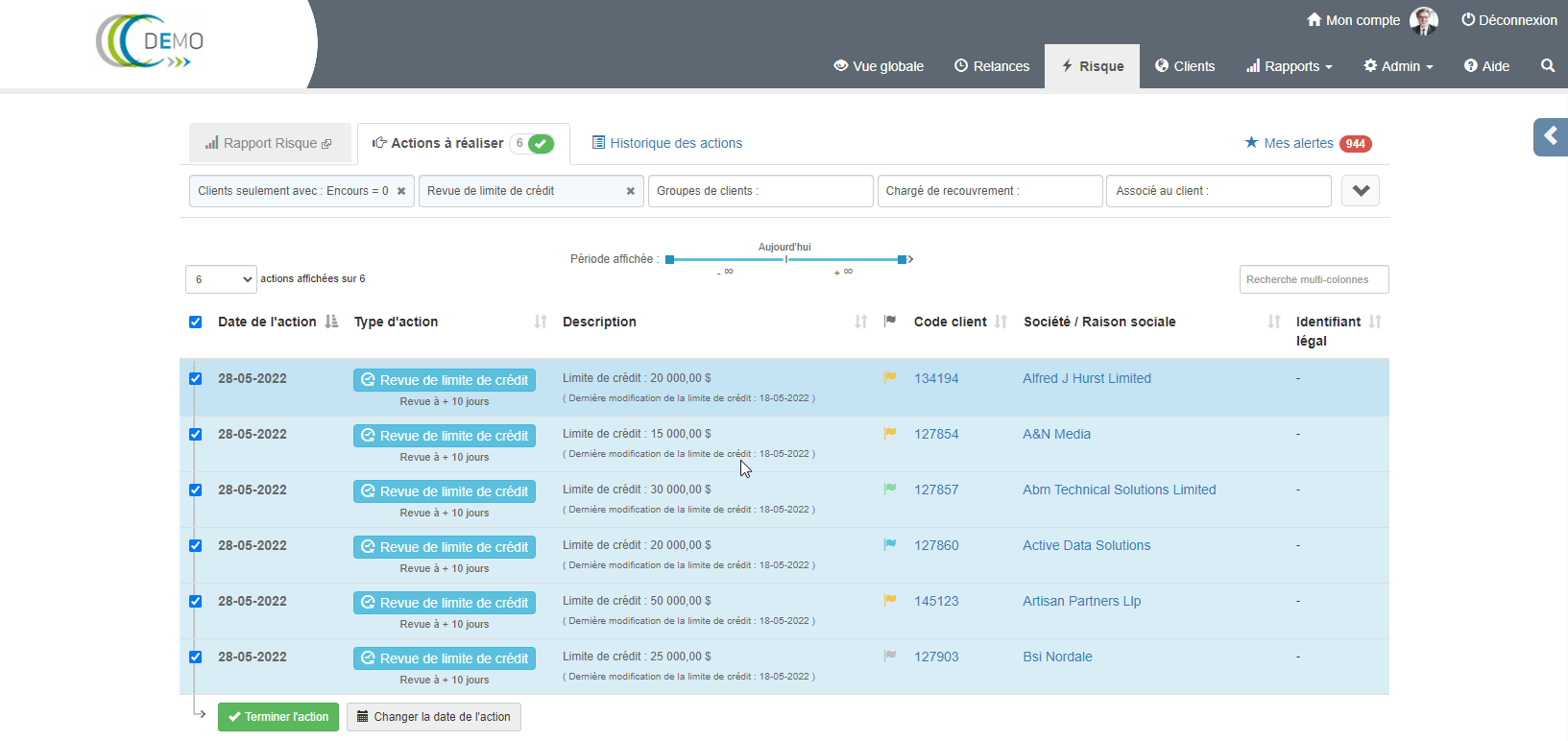

Sélectionnez les actions correspondant aux limites de crédit dont les clients n'ont pas d'encours et validez-les en masse :

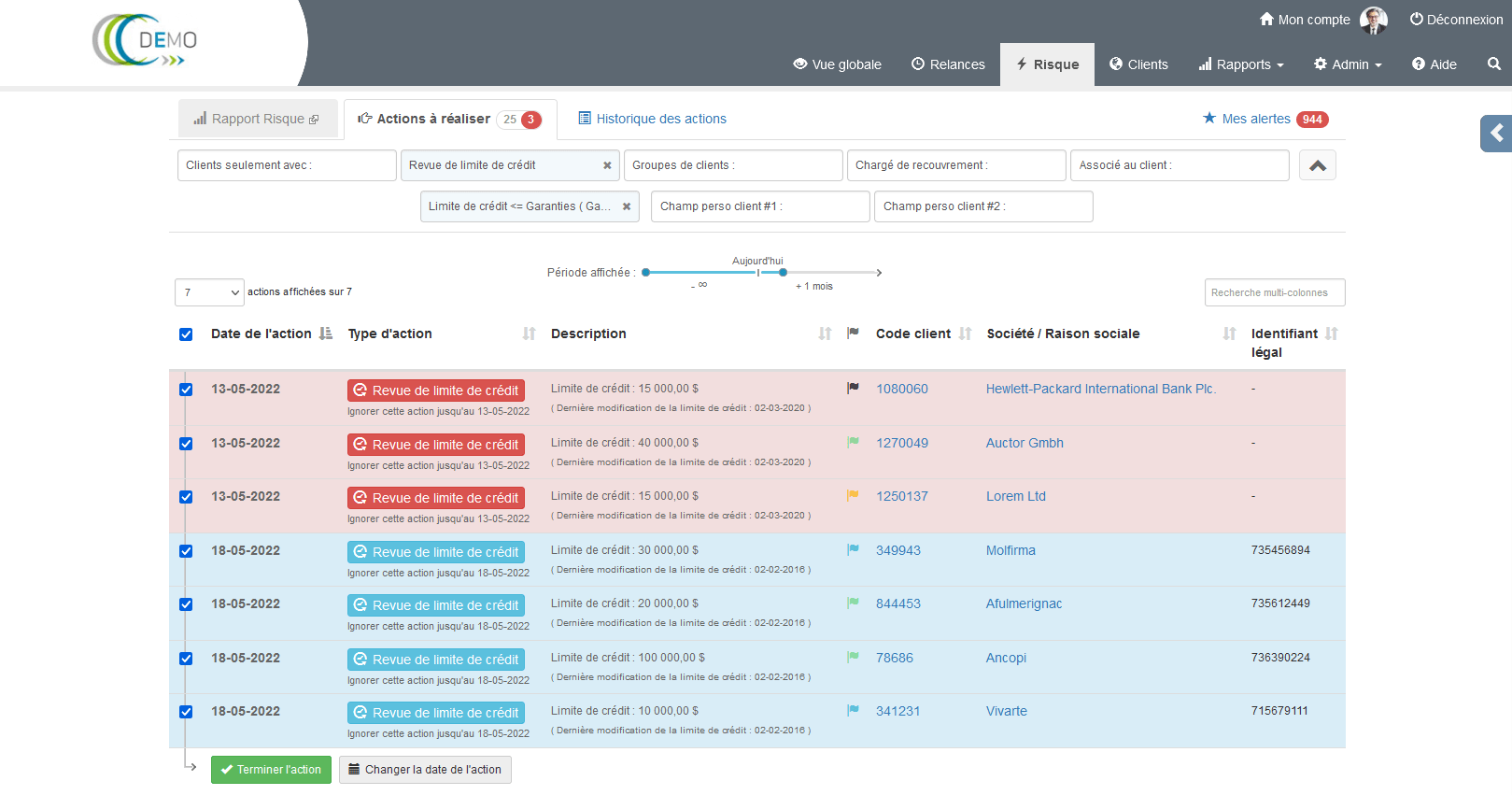

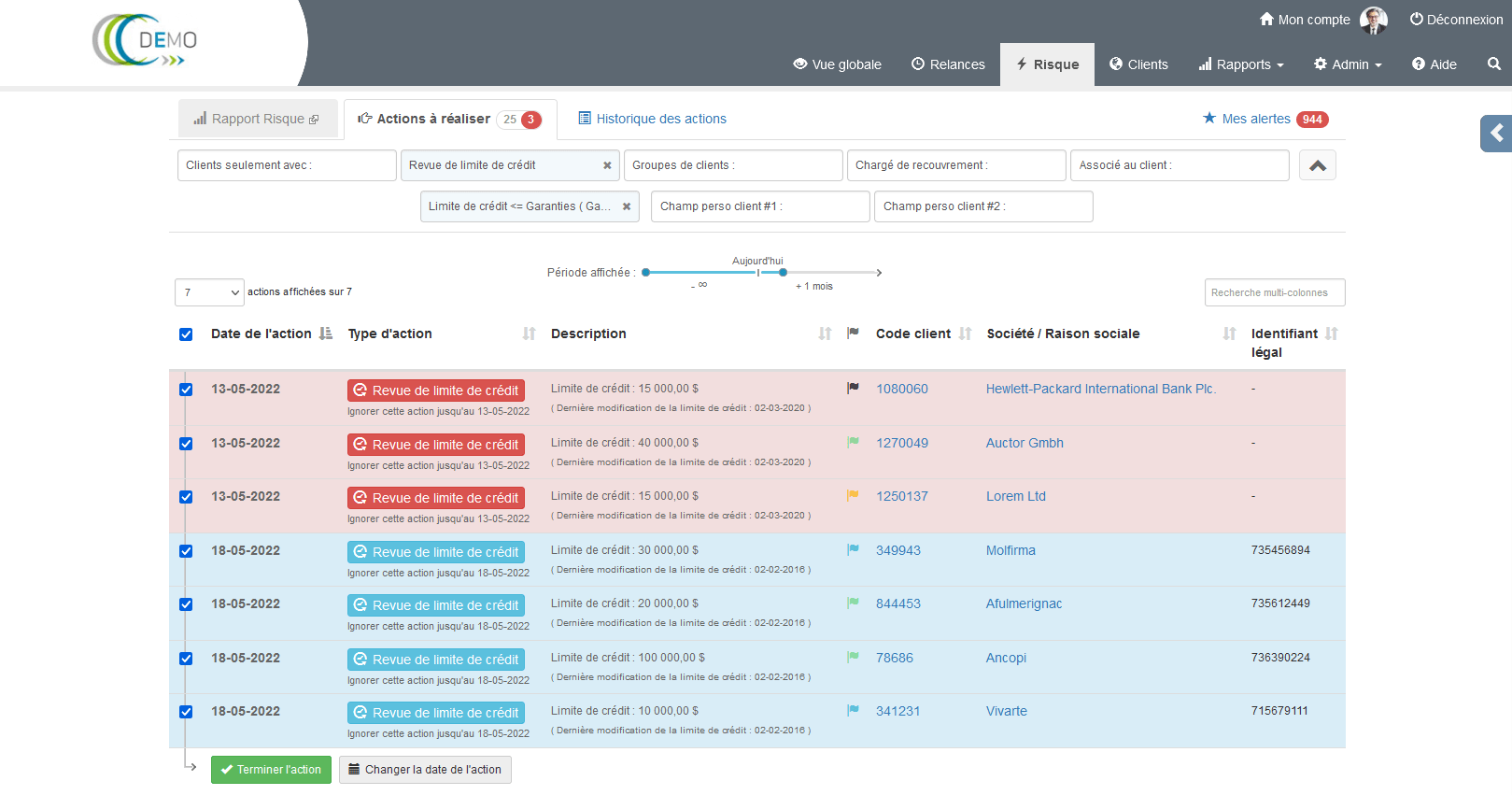

Sélectionnez les actions correspondant aux limites de crédit couvertes par les garanties et validez les en masse :

Ensuite, focalisez-vous sur les actions correspondant à des limites de crédit non validées ou expirées en utilisant le filtre "Limites de crédit > garanties".

Les actions niveau 1 et 2 reviendront dans le futur afin d'affiner votre pilotage des limites de crédit sur l'ensemble de votre portefeuille.

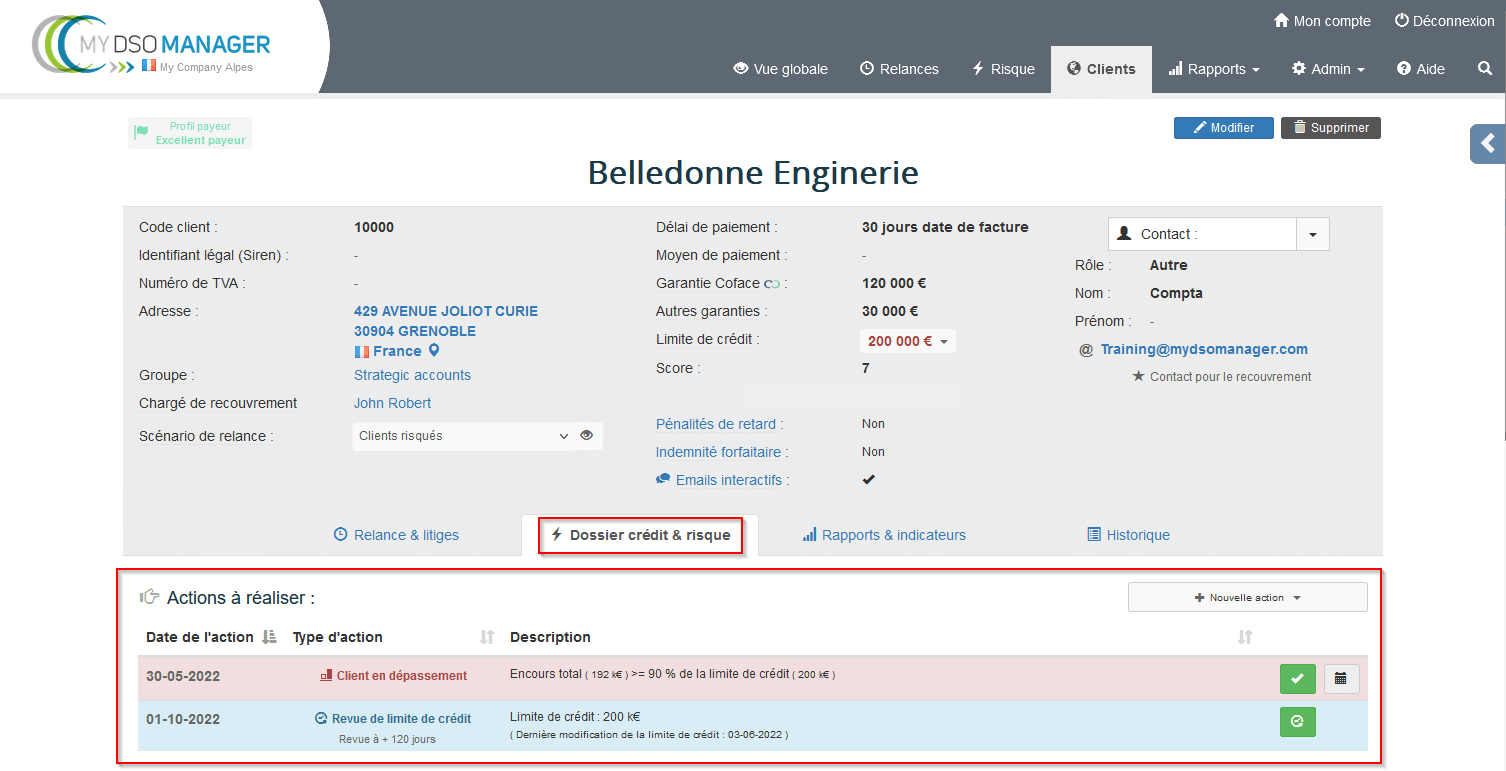

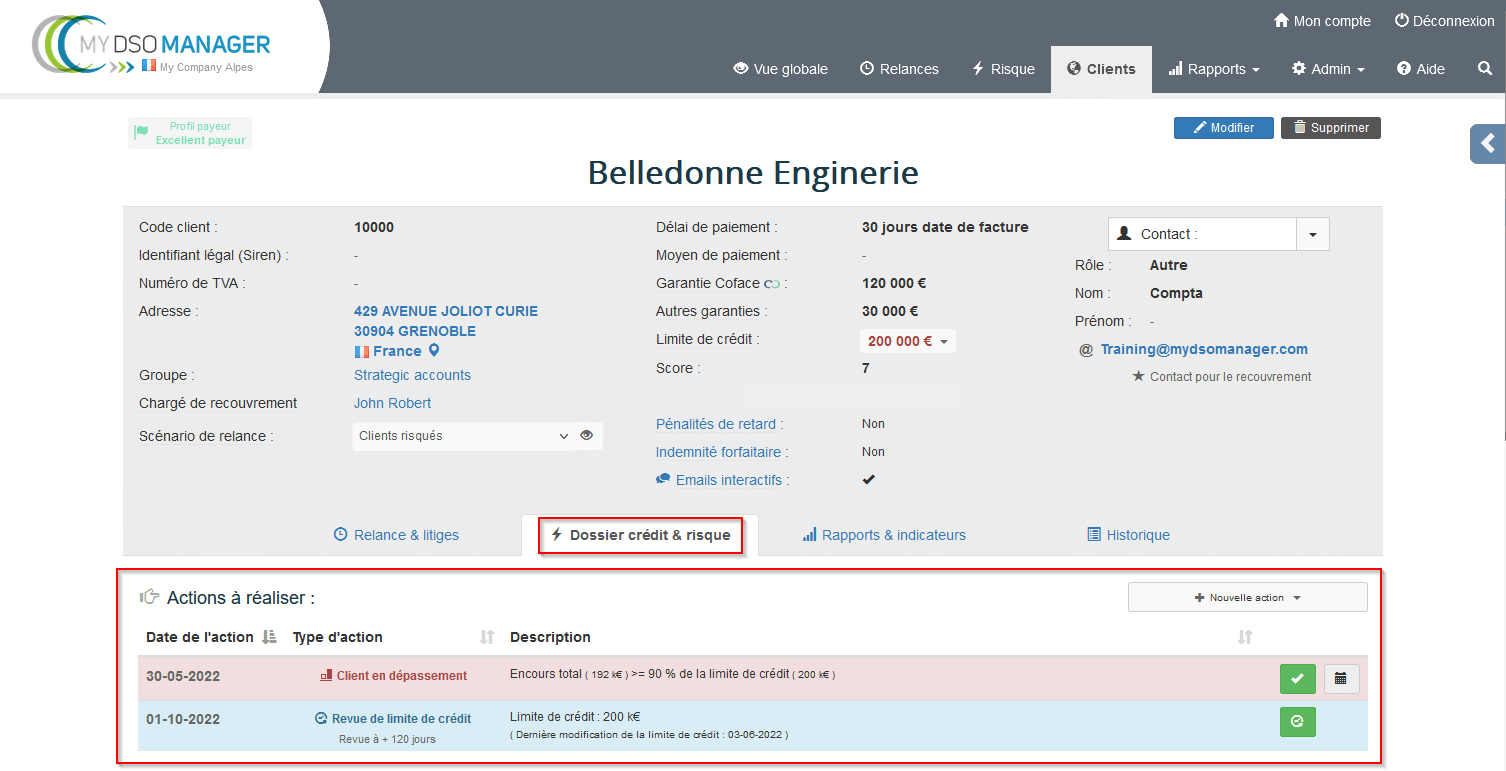

Depuis l'onglet risque de la fiche client il est possible de créer une action manuelle personnalisée en cliquant sur le bouton « Nouvelle action ». Elle apparaîtra également dans l'agenda risque.

Ce type d'action est particulièrement utile lorsqu'un suivi sur mesure s'impose : client risqué ou à forts enjeux.

Par exemple, le client va publier ses états financiers dans deux mois et vous souhaitez avoir une action dans l'agenda vous rappelant de le solliciter et d'analyser les données.

Autre exemple, vous devez faire un suivi d'impayé auprès d'une société de recouvrement à qui vous avez confié le dossier, un point avec votre assureur crédit, ou encore un échange planifié avec l'administrateur judiciaire qui suit un client en cessation de paiement, etc.

- Revues de limite de crédit

- Clients en dépassement : alerte lorsque l'encours total atteint xx % de la limite de crédit

- Actions personnalisées créées par l'utilisateur.

Cette fonctionnalité complémentaire au rapport risque et à d'autres fonctionnalités telles que le workflow de validation des limites de crédit, les alertes, les connecteurs avec les assureurs crédit et fournisseurs d'informations financières, etc, va être enrichie au fil du temps avec de nouveaux types d'action.

L'objectif est donc d'obtenir un agenda quotidien avec des actions prédéfinies permettant d'anticiper et de maîtriser le risque client.

Comment débuter dans l'agenda risque ?

Pour générer automatiquement des actions il suffit de renseigner les deux paramètres ci-dessous dans l'Admin / Gérer le risque

Revue de limite de crédit

La limite de crédit

Dans l'Admin

Si vous utilisez le workflow de validation des limites de crédit , il pourra être nécessaire de refaire valider la limite de crédit à chaque échéance, notamment concernant les clients dont les garanties obtenues (assurance crédit, autres garanties) ne couvrent pas le montant de limite de crédit.

, il pourra être nécessaire de refaire valider la limite de crédit à chaque échéance, notamment concernant les clients dont les garanties obtenues (assurance crédit, autres garanties) ne couvrent pas le montant de limite de crédit.

La durée de validité standard de la limite de crédit peut être personnalisée lors de la demande de validation. Cela permet de définir une limite de crédit temporaire, par exemple 60 jours, pour un client risqué qui doit être revu fréquemment.

Client en dépassement

Définissez le seuil d'alerte du niveau d'encours rapporté à la limite de crédit. L'objectif est d'anticiper un éventuel blocage de commande dans votre ERP car l'encours atteint la limite fixée. Par exemple, 90%.

My DSO Manager génèrera une action pour tout client dont l'encours dépasse 90% de la limite de crédit, vous permettant ainsi soit d'augmenter cette dernière, soit d'agir auprès du client pour obtenir un règlement anticipé et / ou réduire le délai de paiement accordé.

Une fois cette action complétée, elle pourra être proposée à nouveau dans 30 jours sauf si vous définissez un autre délai lors de la validation de l'action.

Stratégie de démarrage à adopter

Il est possible qu'un grand nombre d'actions soit généré lors du lancement. Il est donc important de différencier les actions peu importantes, par exemple les revues de limites de crédit couvertes par des garanties (assurance crédit, autres garanties), qui peuvent être validées en masse (voir image ci-dessous), des actions plus sensibles nécessitant d'initier un workflow de validation des limites de crédit car celles-ci ne sont pas ou partiellement couvertes.

Nous pouvons identifier trois niveaux d'actions concernant les limites de crédit :

- Niveau 1 : les clients ayant une limite de crédit mais pas d'encours de créances.

- Niveau 2 : ceux qui ont une limite de crédit dont le montant est « couvert » par les garanties obtenues.

- Niveau 3 : ceux dont la limite de crédit est supérieure aux garanties obtenues.

Au démarrage, nous vous conseillons de prioriser les actions de niveau 3 et de repousser à plus tard, celles de niveau 1 et 2 en les validant. Cela permet de débuter sur les gros enjeux puis de traiter ensuite les plus faibles enjeux, sans être noyé sous le nombre d'actions.

Pour cela, utilisez les filtres présents dans l'agenda et confirmez les actions de niveau 1 et 2 en masse.

Sélectionnez les actions correspondant aux limites de crédit dont les clients n'ont pas d'encours et validez-les en masse :

Sélectionnez les actions correspondant aux limites de crédit couvertes par les garanties et validez les en masse :

Ensuite, focalisez-vous sur les actions correspondant à des limites de crédit non validées ou expirées en utilisant le filtre "Limites de crédit > garanties".

Les actions niveau 1 et 2 reviendront dans le futur afin d'affiner votre pilotage des limites de crédit sur l'ensemble de votre portefeuille.

Au début, priorisez sur les actions à fort enjeux. My DSO Manager permet d'effectuer des revues de limites de crédit ou de dépassement d'encours autorisé sur tous les acheteurs, ce qui représente un volume souvent important, mais également de zoomer sur les clients où le risque est marqué, en filtrant sur les encours non couverts et / ou correspondant à des catégories de clients considérés comme risqués. N'hésitez pas à créer un groupe de clients « risqués » afin de pouvoir filtrer votre agenda risque en fonction de cette donnée.

Action manuelle personnalisée

Depuis l'onglet risque de la fiche client il est possible de créer une action manuelle personnalisée en cliquant sur le bouton « Nouvelle action ». Elle apparaîtra également dans l'agenda risque.

Ce type d'action est particulièrement utile lorsqu'un suivi sur mesure s'impose : client risqué ou à forts enjeux.

Par exemple, le client va publier ses états financiers dans deux mois et vous souhaitez avoir une action dans l'agenda vous rappelant de le solliciter et d'analyser les données.

Autre exemple, vous devez faire un suivi d'impayé auprès d'une société de recouvrement à qui vous avez confié le dossier, un point avec votre assureur crédit, ou encore un échange planifié avec l'administrateur judiciaire qui suit un client en cessation de paiement, etc.

À cet endroit, vous pouvez également envoyer un email concernant le risque client à un commercial ou un courtier en assurance crédit pour une demande d'insistance par exemple. N'hésitez pas à créer un ou plusieurs modèles d'email dans l'Admin .

.

← Retour : Aide en ligne » Questions diverses