Pourquoi gérer le risque client ?

S'il est naturel pour une banque d'évaluer et de piloter le risque de ne pas être payée ou de voir les échéances de prêt non remboursées par ses clients, cela l'est moins pour une entreprise alors que chaque vente réalisée avec un délai de paiement est similaire à un crédit accordé à son client.Pourquoi ? Simplement car à l'inverse d'une banque, la gestion du crédit client n'est pas le cœur de métier de l'entreprise mais une pratique commerciale imposée par le marché.

Pourtant, le risque de retard de paiement et d'impayé est bien présent avec des conséquences potentielles plus impactantes que pour une institution financière qui est davantage « armée » en termes d'outils et de fonds propres pour y faire face.

Gérer le risque client est donc incontournable pour toute entreprise travaillant en B to B !

Bonne nouvelle, il existe des solutions et des pratiques permettant de réduire ce risque et même d'en faire une force commerciale.

Les piliers de la gestion du risque client en B to B

Le préalable à toute gestion du risque client est de définir une stratégie commerciale incluant cette notion en définissant des conditions de paiement et conditions générales de vente standard, des bonnes pratiques à appliquer tout au long du processus de vente, des outils et services à utiliser pour réduire les risques identifiés, etc.

- Analyse crédit : évaluer la solvabilité de ses clients et prospects par rapport au volume d'affaire attendu et le contexte commercial.

- Inclure les conditions de paiement dans la négociation commerciale afin d'obtenir acomptes, délais de paiement courts et un moyen de paiement adapté.

- Définir une limite de crédit par acheteur ou identifiant légal et la piloter au fil de la relation commerciale.

- Sécuriser les encours considérés comme risqués avec les outils et / ou des conditions de paiement adaptés. Par exemple, l'utilisation de l'assurance-crédit est particulièrement utile pour l'évaluation et la sécurisation du risque client. Les connecteurs bidirectionnels avec les prinipaux assureurs-crédit permettent un pilotage très efficace de votre police d'assurance-crédit.

- Monitorer les encours et mettre en œuvre un recouvrement efficace des créances.

- Enrichir l'appréciation du risque en prenant en compte le comportement de paiement (profil payeur), des scoring internes et/ou externes, du prédictif et des alertes déclenchées en cas d'évolution négative de ces indicateurs.

Mettre en place ces étapes permet à terme d'intégrer au quotidien les dynamiques d'un pilotage du risque client efficace.

Et cela a de gros avantages : sensibilisation des acteurs de l'entreprise au risque et au besoin impérieux que le chiffre d'affaires soit payé pour être profitable à l'entreprise, prospection commerciale vers les entreprises solvables uniquement, professionnalisation de l'ensemble du processus de vente grâce notamment à un traitement des causes des litiges.

Comment mettre en œuvre une politique crédit ?

L'utilisation d'un logiciel de credit management et de recouvrement de créances dédié est incontournable si l'on souhaite être efficace et réactif. En effet, des fonctionnalités adaptées permettant d'être rapide et pertinent tout en ne perdant aucune information, des rapports de performance calculés en temps réel et permettant une pleine collaboration entre les différents acteurs de l'entreprise sont un prérequis à toute gestion du risque qui s'inscrit dans le temps.En outre, un logiciel permet de lier gestion du risque crédit et recouvrement afin de de combiner dans ses décisions toutes les informations de la relation client.

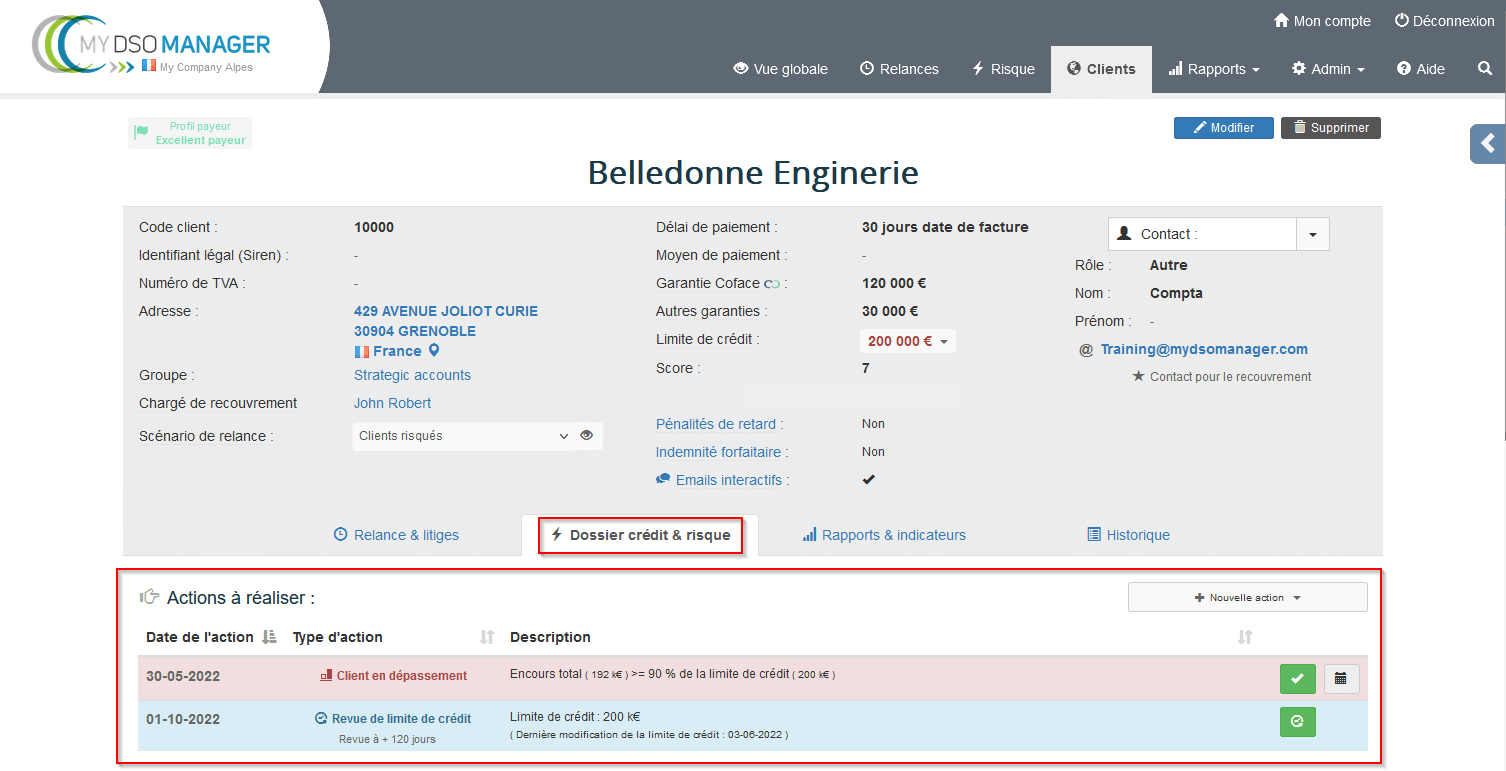

Analyses crédit au niveau client, par entité juridique, ou code groupement pour les clients multi-entités. Suivi des montants d'assurance-crédit et autres garanties, des limites de crédit, des encours, des scoring internes et externes en quelques clics procurent une visibilité exhaustive et claire amenant des prises de positions et des décisions pertinentes.

Vous êtes un Groupe multi-entités, multi-pays, et avez des clients globaux ? Consolidez les données de ces grands comptes grâce à un code groupement importé ou géré directement dans la solution afin de visualiser en un clin d'œil l'ensemble des encours, retards éventuels, garanties et limites de crédit au niveau du Groupe. Exemple d'un rapport montrant les données consolidées du client global "Salomon" :

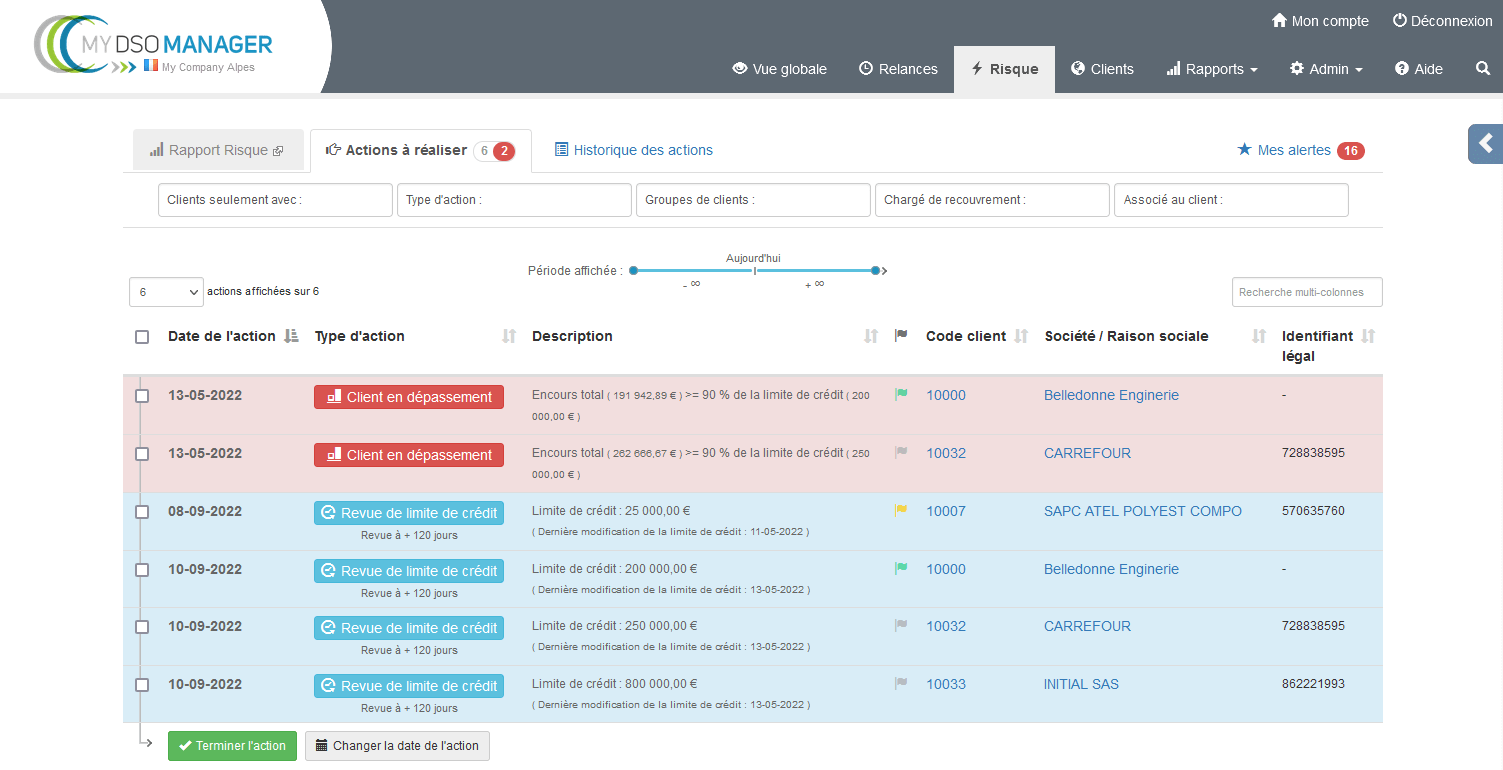

My DSO Manager permet ce pilotage qualitatif sur une grande volumétrie de clients en faisant ressortir intelligemment ceux sur lesquels il faut agir pour chacun des acteurs de l'entreprise : credit manager, analyste crédit, chargé de recouvrement, commercial, dirigeant, contrôleur de gestion, etc.

Solution collaborative par excellence, elle est le point central où sont consolidées les données clients et comptables, les informations financières et de sécurisation. Elle procure à chacun un accès avec le prisme correspondant à son rôle pour créer une fluidité dans la relation d'une entreprise avec ses clients sur l'appréciation du risque, la gestion du recouvrement et des litiges et l'analyse de la performance.

Solution collaborative par excellence, elle est le point central où sont consolidées les données clients et comptables, les informations financières et de sécurisation. Elle procure à chacun un accès avec le prisme correspondant à son rôle pour créer une fluidité dans la relation d'une entreprise avec ses clients sur l'appréciation du risque, la gestion du recouvrement et des litiges et l'analyse de la performance.